Q1:何謂臨時性現金交易?

係指民眾到非已建立業務關係之銀行辦理之現金交易,包括現金匯款、換鈔、繳費等交易。

Q2:民眾代理家人或公司至銀行辦理超過新臺幣五十萬元(含等值外幣)以上之現金交易(現金匯款、換鈔、繳費等臨時性交易)、多筆顯有關聯之現金交易合計超過新臺幣五十萬元(含等值外幣)以上或新台幣三萬元(含等值外幣) 以上之跨境匯款,若不是到家人或公司的已建立業務關係之銀行需要出示什麼證明文件?

- 個人戶:本人、代理人之身分證明文件或護照,及代理事實證明。

- 非個人戶: 法人或團體相關登記證照或立案證明文件(如:公司之設立或變更事項登記表)、章程、營運地址、股東/出資人名冊、實質受益人(持有該法人股份或資本超過 25%之自然人股東/出資人或其他具控制權人)身分資料、代理人身分證明文件及代理事實證明相關。

- 前述代理事實證明,是指由被代理人或委託人出具之授權書或委託書。

Q3:續 Q2,民眾代理家人或公司至銀行辦理超過新臺幣五十萬元(含等值外幣)以上之現金交易(現金匯款、換鈔、繳費等臨時性交易),或多筆顯有關聯之現金交易合計超過新臺幣五十萬元(含等值外幣)以上,到家人或公司之已建立業務關係之銀行需要出示什麼證明文件?

代理人之身分證明文件及代理事實證明。外匯類交易另需依照中央銀行相關規定辦理。

Q4:為何有時至銀行辦理現金交易(現金匯款、換鈔、繳費等臨時性交易)未超過新臺幣五十萬元(含等值外幣),銀行仍請客戶出示身分證明文件?

金融機構另依據外匯管理相關規定或防詐騙等其他法令,在客戶辦理外匯業務、新臺幣3萬元以上的國內匯款等時,也會請客戶提供身分證明文件進行資料核對,並適時瞭解客戶交易目的,避免客戶被詐騙,例如:

- 匯款/無摺存入非本人帳戶達新臺幣3萬元以上者。但週期性匯款(即以前曾匯款至相同戶名者),不在此限。

- 年長者臨櫃提領現金達新臺幣3萬元以上者。

Q5:為何銀行有時會請客戶說明資金來源及去向(如主要供應商名單、主要客戶名單等)或提供交易相關佐證文件?

為避免銀行提供之金融服務遭利用於洗錢或資恐,銀行必須確認客戶交易是合理的,且與客戶身分資訊相當,故必要時銀行會詢問客戶或請客戶提供相關佐證文件以協助確認。

Q6:我擁有多個帳戶,且常將資金分配至不同帳戶,或在帳戶間移轉資金,這樣會被認為是洗錢嗎?

銀行會檢視帳戶交易行為與客戶身分、收入、營業規模或營業性質是否相當、是否具合理性及資金來源是否明確等相關資訊,以辨識是否為疑似洗錢或資恐交易。

Q7:如果不配合銀行要求提供相關資料或不願交代交易性質、目的或資金來源,會有什麼影響?

銀行對於不配合相關措施之客戶,對既有客戶得依據法令及契約約定,拒絕/暫停交易,或暫時停止或終止業務關係(例如:銷戶或停卡)。

Q8:在什麼情況下,銀行會拒絕與客戶之業務往來,或拒絕建立業務關係、交易,甚至終止業務關係?

依據銀行防制洗錢及打擊資恐注意事項範本,銀行如遇到以下其中一情形,應予婉拒建立業務關係或交易,甚至暫時停止或終止業務關係:

- 疑似使用匿名、假名、人頭、虛設行號或虛設法人團體。

- 客戶拒絕提供審核客戶身分措施相關文件,但經可靠、獨立之來源確實查證身分屬實者不在此限。

- 對於由代理人辦理之情形,且查證代理之事實及身分資料有困難。

- 持用偽、變造身分證明文件。

- 出示之身分證明文件均為影本。但依規定得以身分證明文件影本或影像檔,輔以其他管控措施辦理之業務,不在此限。

- 提供文件資料可疑、模糊不清,不願提供其他佐證資料或提供之文件資料無法進行查證。

- 客戶不尋常拖延應補充之身分證明文件。

- 建立業務關係之對象為資恐防制法指定制裁之個人、法人或團體,以及外國政府或國際組織認定或追查之恐怖分子或團體。但依資恐防制法第六條第一項第二款至第四款所為支付不在此限。

- 建立業務關係或交易時,有其他異常情形,客戶無法提出合理說明。

- 對於不配合審視、拒絕提供實質受益人或對客戶行使控制權之人等資訊、對交易之性質與目的或資金來源不願配合說明等。

- 其他依各銀行開戶約定事項或依法令規定辦理者。

Q9:什麼是法人或團體的「實質受益人」?

所謂法人或團體的「實質受益人」是指對該法人或團體「具所有權或最終控制權的自然人」。銀行應依序瞭解下列資訊,以確認客戶之實質受益人:

- 直接、間接持有該法人或團體股份或資本超過百分之二十五之自然人。

- 若依(1)未發現具控制權之自然人,或對具控制權自然人是否為實質受益人有所懷疑,應辨識有無透過其他方式對客戶行使控制權之自然人。

- 若依(1)及(2)均未發現具控制權之自然人時,應辨識高階管理人員(如董事或總經理或其他具相當或類似職務之人等)之自然人身分

Q10:持有法人股份或資本超過百分之二十五的計算方式為何?

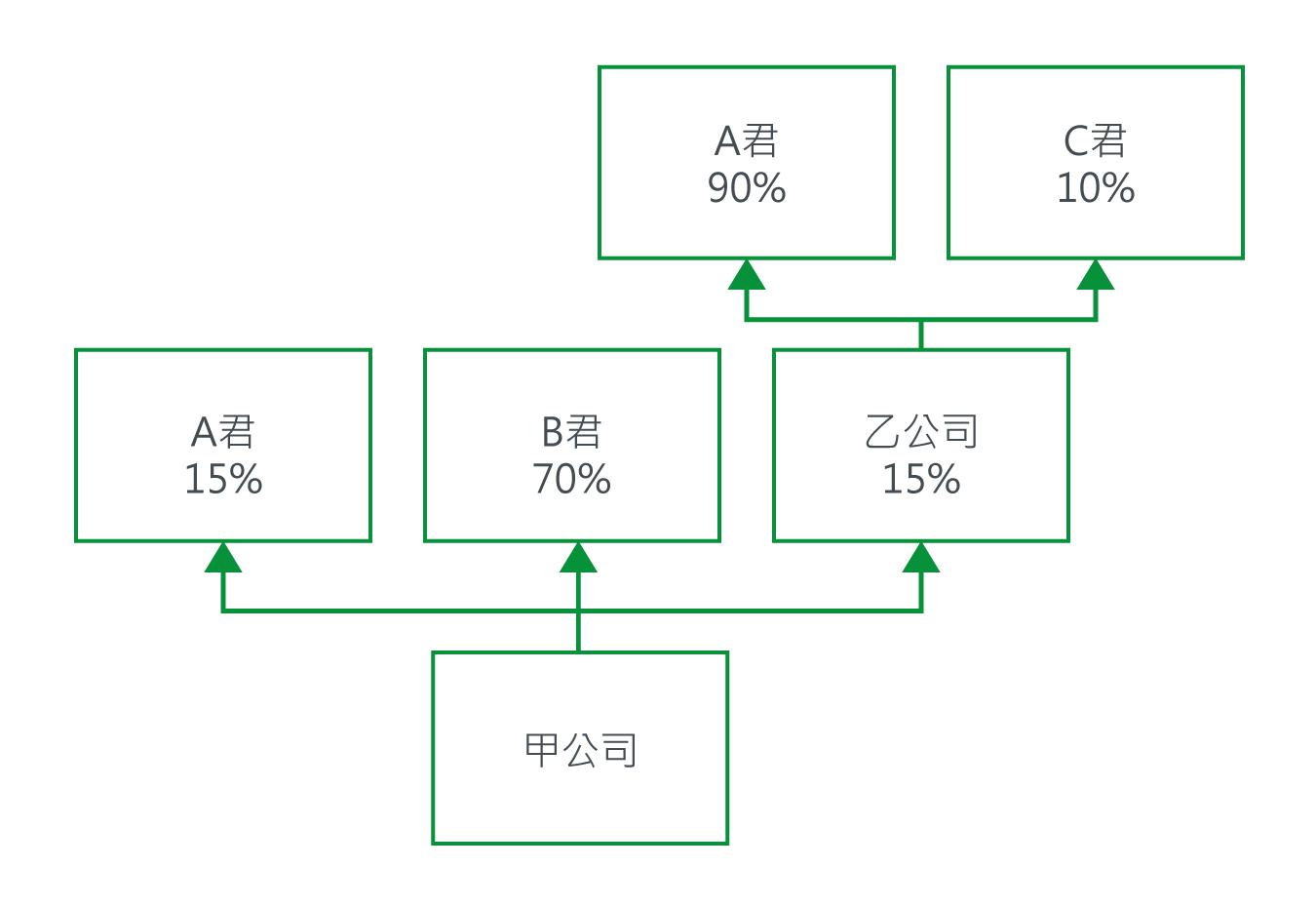

除了直接持有法人的股份或資本外,應包含間接持有股份或資本的部 分。例如:下圖中 A 君於甲公司的總持股比例為: 直接持股(15%) + 間接持股(15% x90%=13.5%) =28.5%

Q11:我是公司的負責人,到銀行為公司開戶需要準備什麼文件?

除依過去規定提供貴公司之變更事項登記表及負責人身分證明文件外, 需另提供股東名冊或出資證明及出資超過 25%之具最終控制權自然人、 有權簽章人與高階管理人員之身分資料(如姓名、出生日期、國籍等)、公司章程及營運地址相關資料,以利銀行確認並驗證客戶及實質受益人身分。

Q12:承 Q9,如果公司的出資人也是法人,到銀行為公司開戶需要準備什麼文件?

公司戶之股東若為法人股東,仍應提供該法人股東的股東名冊或出資證明或經銀行認可的證明文件,直至辨識出有無直接、間接持有公司戶之股份或資本超過 25%之具最終所有權或控制權自然人為止。如有直接、間接持有公司戶之股份或資本超過 25%之具最終所有權或控制權自然人,應提供其身分資料(如姓名、出生日期、國籍及身分證明文件號碼等),其餘應準備之文件請參考前一題。

Q13:承 Q10,如果公司的實質受益人是外國自然人,是否需提供該名外國自然人的身分證明文件(如護照影本)?

應提供持有股份或資本超過 25%之具最終所有權或控制權自然人之身分資料(如姓名、出生日期、國籍及身分證明文件號碼等)。

Q14:銀行在確認或驗證客戶身分時請客戶提供的文件或資訊(如身分證明文件、護照影本、登記證照或立案證明文件、章程、股東名冊、主要供應商名單、主要客戶名單、交易相關佐證文件等),是否會被用於其他用途?銀行會如何控管?

除非取得客戶同意,銀行應為客戶保守秘密,並訂定客戶資料保密之適當政策及作業程序,以確保客戶權利,但以下情形不在此限:

- 銀行依洗錢防制法或資恐防制法對法務部調查局申報或通報。

- 主管機關另有規定。

Q15:銀行會於何時執行既有客戶之持續審查?

銀行會考量前次執行客戶身分資料審查之時點,及所獲得資料之適足性後,在適當時機對既有客戶進行審查,並請客戶提供必要之資料以進行驗證。前開適當時機至少將包含:

- 客戶加開帳戶或新增業務往來關係時。

- 依據客戶之重要性及風險程度所定之定期審查時點。

- 得知客戶身分與背景資訊有重大變動時。

為確保客戶於銀行進行之交易,與客戶及其業務、風險相符,銀行於必要時將瞭解客戶資金來源。