氣候行動

氣候風險與機會

永續金融

營運環境永續

供應商管理

2025年1月15日,世界經濟論壇 (World Economic Forum, WEF) 發布《2025年全球風險報告》,「極端天氣事件」仍位居10年長期風險的首位,顯示受訪者對全球正在發生的氣候災難感受深刻。自從2006年《全球風險報告》發布以來,環境衝擊在強度和頻率上都呈現惡化的趨勢。在今年的報告中,幾乎所有與環境有關的風險都進入了10年長期風險的前10名。受訪者預期「極端天氣事件」將變得更加嚴重,並且在長期風險排名上連續第2年位居首位,彷彿描繪了一個悲觀的環境風險前景。極端天氣事件變得越來越常見且損失愈趨嚴重,過去50年來每個氣候災難事件的成本增加了近77%。氣候變遷驅動的極端天氣事件對全球造成了廣泛影響,且往往對最貧困的社區影響最為劇烈。

隨著全球氣候變遷的威脅日益凸顯之際,各國政府積極制定法規、強化氣候變遷因應力道、訂定淨零排放目標,而金融機構做為資金中介者,在引領永續發展方向上擔任關鍵角色,除了自身營運環境減碳,更有責任透過金融工具與機制,促進資金的合理配置,引導企業實現低碳轉型。

京城銀行響應全球氣候行動,已於2021年7月簽署支持氣候相關財務揭露(Task Force Climate-related Financial Disclosure;TCFD),同時參考TCFD框架於該年的永續報告書中首次進行相關揭露,並逐年持續精進氣候風險財務衝擊之掌握程度。2022年起依循臺灣主管機關所頒布「2022年本國銀行辦理氣候變遷情境分析」,落實與深化氣候風險的管理及資訊透明度,此外,2023年董事會核定通過「京城商業銀行氣候風險管理準則」,以完善本公司評估氣候變遷的潛在風險與機會,發展與氣候風險相關之減緩及調適措施,提升本公司對氣候變遷風險之風險管理能力。

本公司自2011年起籌備總行大樓屋頂架設太陽能發電系統,並逐並優化永續管理、發布TCFD報告書、簽署加入赤道原則,且於2024年訂定2050淨零目標,相關資訊可參考2024永續報告書第48頁「京城銀行氣候行動重要里程碑」

京城銀行以整合企業風險管理框架,建置氣候相關風險管理組織與制度。京城銀行董事會為氣候變遷相關議題最高治理單位,對氣候相關議題負最終監督與管理責任,董事會下則設有「永續發展委員會」,永續發展委員會下則成立跨部門「永續工作小組」做為永續發展推行單位,並因應氣候變遷議題,編制「氣候行動小組」,負責鑑別與評估氣候變遷相關風險與機會、協助內部建立相關量化方法與指標,以及發展氣候相關管理措施。每半年由永續工作小組將永續發展執行情形;包含氣候相關議題,提報至永續發展委員會後呈報至董事會。

另總經理轄下設置「風險管理委員會」,委員由財務部、數位服務暨業務部、風險管理部、授信審查部、行政管理部、國外部、法令遵循部、營運管理部等部門主管組成,並由「風險管理部」做為執行推動單位,負責督導本公司氣候風險管理機制、擬定氣候風險管理準則,以及協助將氣候風險管理整合至整體風險管理流程中。每年由風險管理部將本公司氣候相關財務資訊及財務量化之衝擊,呈報至董事會。

為強化董事會、高階管理階層對氣候議題之認識與應對能力,京城銀行定期向董事會成員還有高階管理階辦理氣候變遷與永續金融相關課程,內容涵蓋國內外政策趨勢、低碳轉型策略、TCFD準則等重點主題,推動氣候議題由意識提升走向實務整合,進一步將落實氣候治理於企業核心決策中。2024年董事會成員參與氣候相關課程共3場,受訓時數共75小時。

除上述董事、高階管理階層課程外,亦同步推動全行同仁的永續金融素養。針對一般行員,我們規劃每人每年3小時永續金融相關課程,課程內容涵蓋淨零趨勢、綠色金融商品,以提升第一線同仁對永續金融產品與風險議題之認知與溝通能力,進一步回應各利害關係人對永續金的關注與期待。2024年一般永續金融課程受訓人數共959人,受訓時數共2,877小時。

此外,我們亦鼓勵專責單位主動參與外部進階課程,持續吸收最新政策趨勢與實務作法,強化專業能力並促進經驗交流,帶動氣候與永續議題在本公司內部深度落實與橫向推動,課程主題包含永續金融、淨零減碳、氣候變遷與風險、IFRS S1&S2、碳定價等。2024年參與氣候與永續相關專業課程共15場,受訓人數共28人,受訓時數共187.5小時。董事會成員氣候相關課程與時數請參考2024永續報告書第50頁

本公司於公司章程中明訂董事酬勞之提撥標準與程序,董事酬勞發放比率及金額之考量面向包含同業水準、公司財務及經營績效、董事會績效評估結果等,其中董事會績效評估內容涵蓋董事會對永續發展之監督、推動情形,同時每年將績效評估結果與董事酬金提報至薪資報酬委員會及董事會審議通過後,於股東會上報告。

依據京城銀行「員工年終考核辦法」與「年終獎金發給辦法」,高階管理階層當年度獎酬與「總行管理單位績效考核項目」結果高度相關,其中「ESG執行」之關鍵績效指標其權重不得低於5%,以落實ESG各項行動推展與執行。

京城銀行對於氣候相關的管理策略,主要環繞三個主軸,並以此做為逐年優化的方向:

管理氣候相關風險,包含實體風險與轉型風險

管理本公司在營運活動過程中對氣候造成的影響

透過融資或投資產品,支持客戶進行低碳經濟轉型

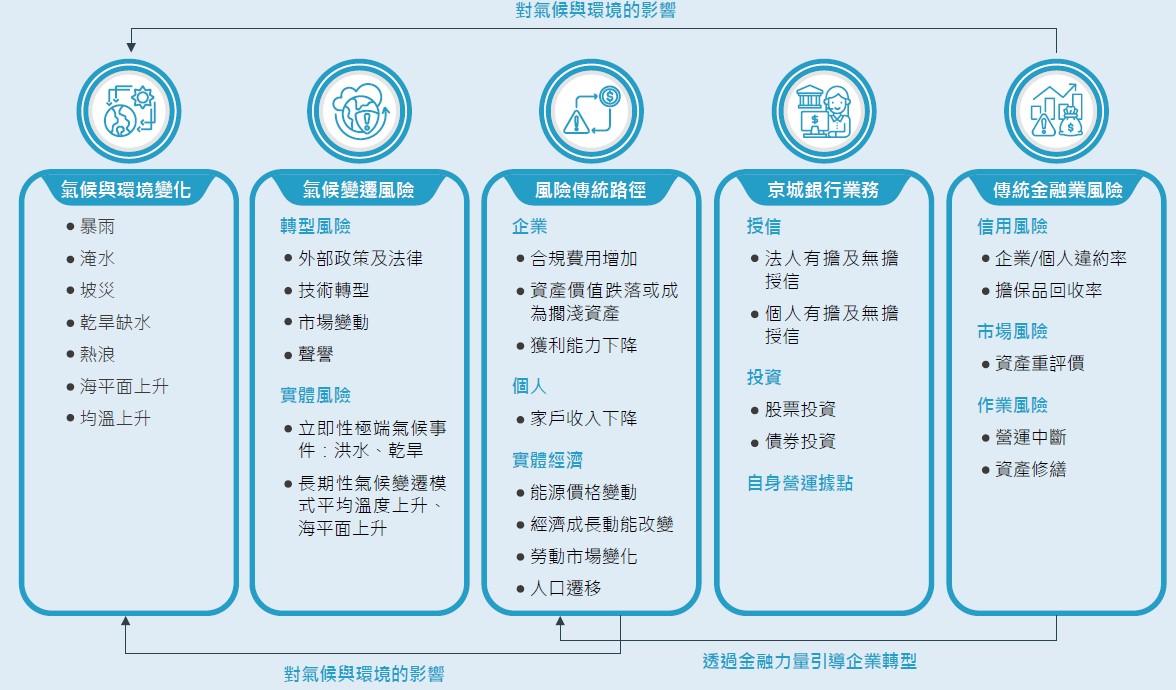

關於氣候風險管理,我們認為氣候相關風險,並非獨立的風險類別,而是藉由對個體經濟及總體經濟的傳導,直接或間接影響金融機構所承作業務,並加劇傳統金融業風險,包括信用風險、市場風險、作業風險等。

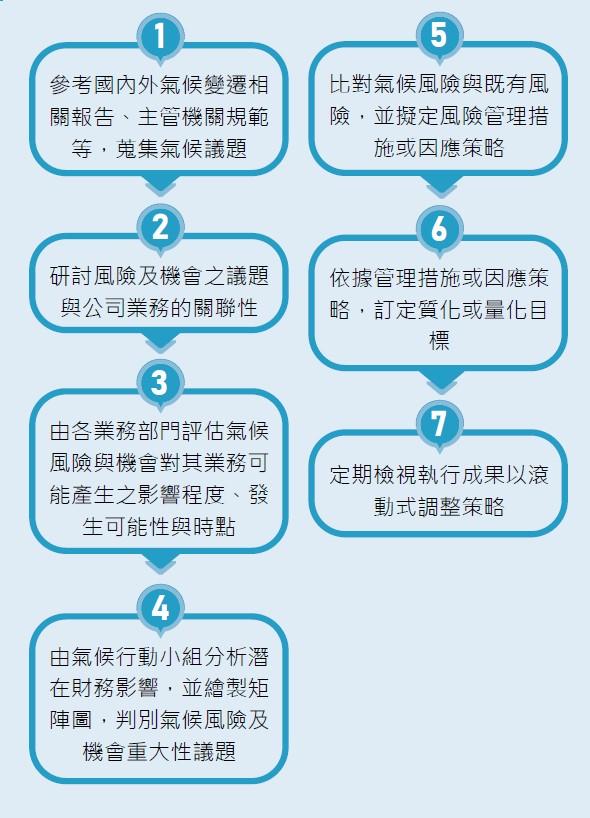

為掌握氣候變遷對公司造成的衝擊與影響,董事會為本公司氣候風險管理機制最高決策單位,依整體營運策略及經營環境核定整體氣候風險管理準則與重大決策。且,於ESG工作小組下設置「氣候行動小組」負責鑑別與評估氣候變遷帶來的風險與機會,以及協助內部建立相關量化方法與指標,發展相關管理措施,定期陳報氣候相關報告予風險管理委員會,由風險管理委員會負責督導整體氣候風險管理機制之架構與整體執行情形。2024年京城銀行氣候相關風險執行成果請參考永續報告書第52-54頁

京城銀行依循臺灣主管機關所頒布「本國銀行辦理氣候變遷情境分析」,以綠色金融體系網路(The Network for Greening the Financial System;NGFS)2023年所發布之Phase 4情境架構,選取Net Zero 2050 (即刻進行有秩序轉型,並在2050年達到淨零排放) 、Delayed Transition (延後至2030年執行轉型,2050年仍達巴黎協定目標)及Fragment World (氣候政策延遲且分歧,且無法達成減碳目標並面臨較嚴重地球暖化) ,做為轉型情境因子主要依據,並以政府間氣候變遷委員會(Intergovernmental Panel on Climate Change;IPCC)第六次評估報告(AR6)所產製之共享社會經濟途徑之(Shared Socioeconomic Pathway;SPP)搭配代表濃度路徑(Representative concentration pathways;RCPs)情境產製實體風險相關因子,再進行對應整合,持續強化氣候風險管理及資訊揭露透明。氣候風險情境設定、情境分析綜合結果(自身營運與投融資業務)請參考2024永續報告書第55-58頁 。

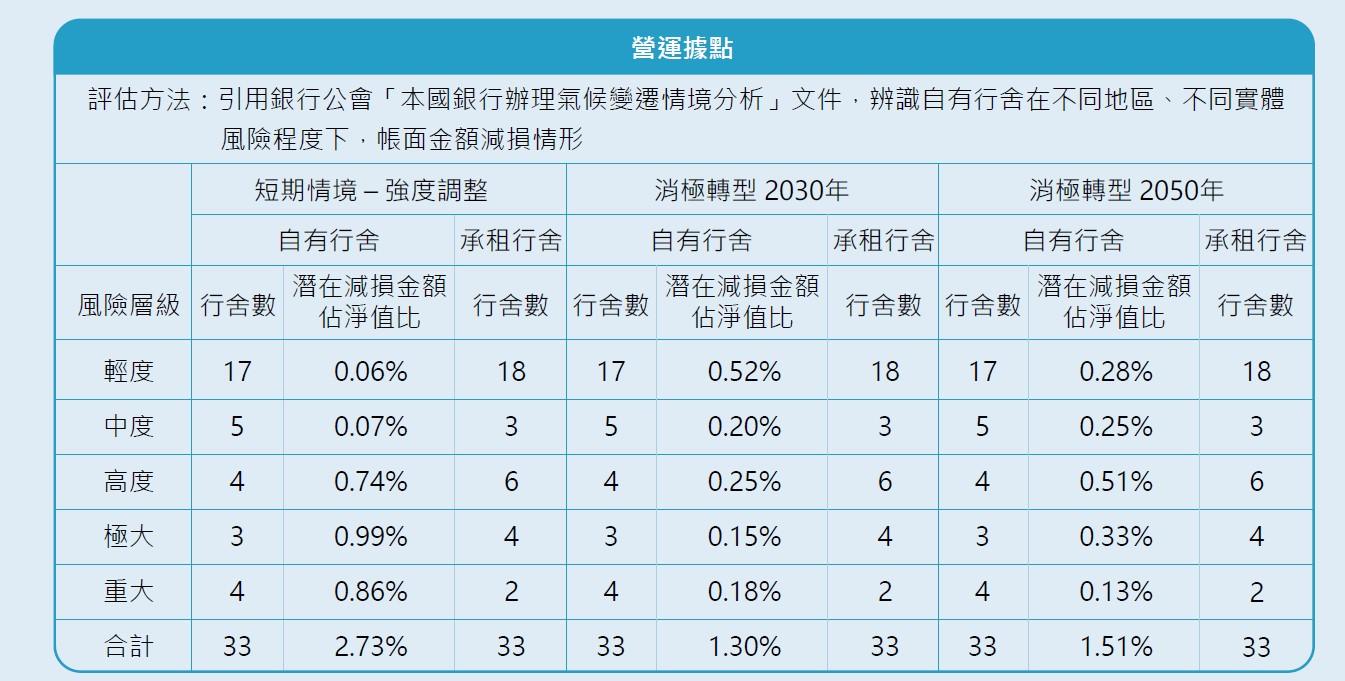

京城銀行主要營收其中之一為銀行臨櫃業務,若營運據點因極端氣候發生淹水,將導致營運據點營業中斷、資產設備報廢,甚至自有資產價值減損,進而導致銀行作業風險上升,故京城銀行亦將營運據點遭受淹水之跌價損失列為重大氣候風險項目之一。

京城銀行透過氣候風險分析資料庫針對所有自有營運據點進行分析,檢視自有營運據點在短期情境-強度調整以及消極轉型2030年、2050年SPP2-4.5三種情境下,其風險等級分布、潛在減損金額與承受能力。

在上述三種情境下,本公司營運據點多位於輕度風險地區,若以自有行舍潛在減損金額佔淨值比衡量本公司在不同情境下的風險承受能力,分別是2.73%、1.30%、1.51%,整體潛在減損金額分別為14.91億、7.09億、8.23億,評估實體風險對自有固定資產的財務衝擊程度為低度。

京城銀行為了解極端天氣災害下對供應商正常依約提供產品服務之可能影響,檢視2024年度採購訂約金額超過1000萬以上之供應商,在短期情境-強度調整以及消極轉型2030年、2050年SPP2-4.5三種情境下,其風險等級分布,以評估其在災害期間的交付可行性,做為本公司與供應商管理策略調整之參考,進一步強化營運韌性。

在上述三種情境下,本公司重要供應商多位於輕度風險地區。

京城銀行以授信業務為主要收益來源,其中又多以不動產為擔保品。氣候變遷促使極端天氣出現的頻率增加或是強度提高,授信業務所連結的不動產擔保品可能因氣候災害出現價值下降,進而導致銀行信用風險上升,也因此京城銀行將不動產擔保品跌價損失列為重大氣候風險項目之一。

京城銀行透過氣候風險分析資料庫針對在臺灣地區的不動產擔保品進行分析,檢視擔保品所在地區於短期情境-強度調整以及消極轉型2030年、2050年SPP2-4.5三種情境下,其風險等級分布、潛在減損金額與承受能力。

在上述三種情境下,擔保品多屬於輕度風險,觀察位於「重大」風險區域之擔保品潛在減損金額,於消極轉型情境下占比約7.5%~9.4%左右,顯示消極情境下尾部風險亦在可控範圍。而在短期情境下,位於重大風險區域之擔保品潛在減損金額占比則來到34.27%,主要是在短期情境下,位於重大風險區域案件擔保品減損幅度平均而言為84.6%。若以貸放成數(Loan-to-value)的變化衡量以不動產為擔保品之授信案件在不同情境下的風險承受能力,整體貸放成數約莫自基準年的14.95%分別上升至19.57%、19.74%、18.73%左右,顯示實體風險對此項業務整體財務衝擊程度應為輕。「授信擔保品於RCP 4.5 2050 情境下氣候敏感分佈圖」請參考2024永續報告書第60頁

臺灣於2023年2月公布《氣候變遷因應法》,另外於2024年8月時公告三項配套子法《碳費收費辦法》、《自主減量計畫管理辦法》、《碳費徵收對象溫室氣體減量指定目標》,2025年起向年排放逾2.5萬tCO2e的排碳大戶開徵每公噸新台幣300元碳費,宣布臺灣正式邁入碳定價時代。對企業來說,除了須承擔碳稅/碳費相關費用,為遵守低碳轉型法規,意味著須對生產流程、供應鏈管理或產品設計進行調整,使得相關支出上升,進而影響企業獲利能力,並同步影響銀行對企業還款能力的評估與信用風險上升的可能,也因此京城銀行將碳價制度列為重大氣候風險項目之一。

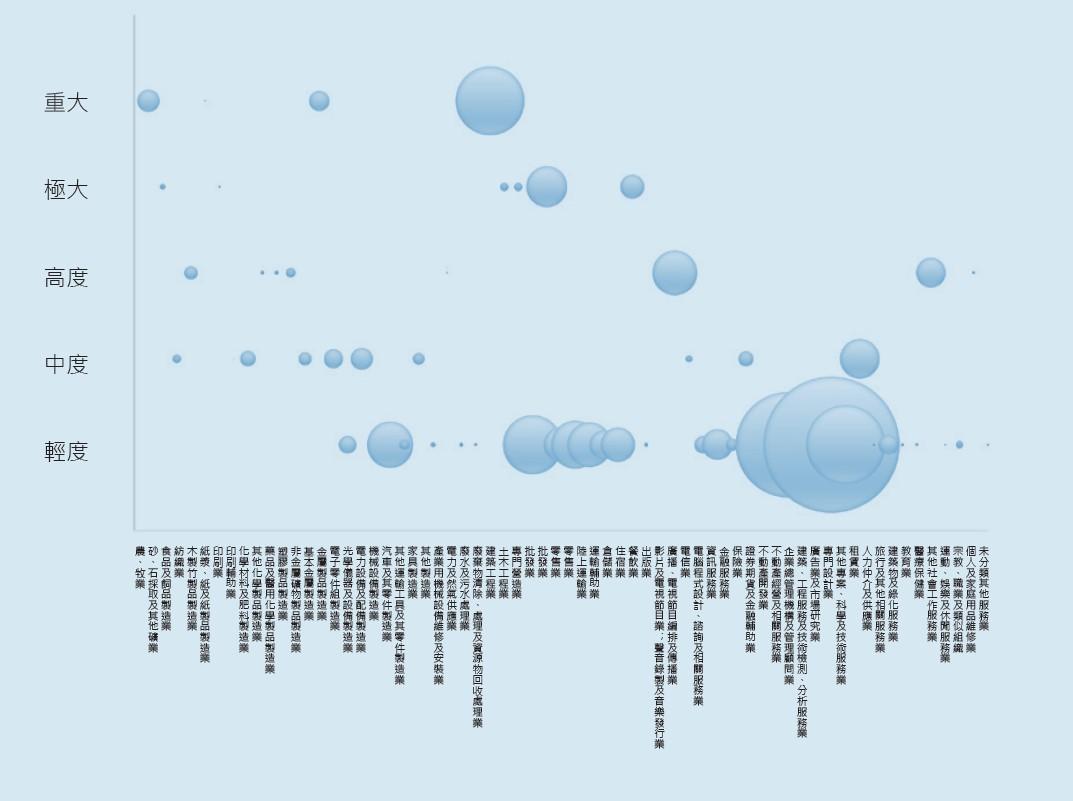

京城銀行參酌NGFS氣候變遷情境架構,分析在Net Zero 2050、Delayed Transition以及Fragment World,檢視國內授信業務在面對有序淨零、無序轉型與消極轉型下於2030年及2050年,其風險等級分布與預期信用損失變化。

京城銀行國內授信業務的轉型風險多歸屬於第一級 – 「輕度」約佔77.06%。若以整體預期信用損失變化,進一步分析有序淨零、無序轉型及消極轉型三種情境下於2030年、2050年之風險承受能力,產生結果如下表,顯示轉型風險對此項業務的財務衝擊應屬可控。

臺灣自2025年起正式進入排碳有價時代。京城銀行因應此政策的推出,同時考量授信對象多為國內企業,故參考「溫室氣體排放量盤查登錄及查驗管理辦法」將發電業、鋼鐵業、石油煉製業、水泥業、半導體業、薄膜電晶體液晶顯示器業,做為我們所稱「高碳排產業」。並另外追蹤直接排放及電力之間接排放合計達2.5萬tCO2e之授信戶,以加強監測與控管碳價制度下轉型風險。

截至2024年底京城銀行國內企業授信戶屬於上述類別者,授信餘額共39.65億,占整體總放款餘額約1.55%。參酌主管機關氣候變遷情境方法論,綜合考量碳價變化與遭受熱浪影響生產力之下,分析在有序淨零、無序轉型與消極轉型於2030年、2050年預期信用損失變化,其結果如下:

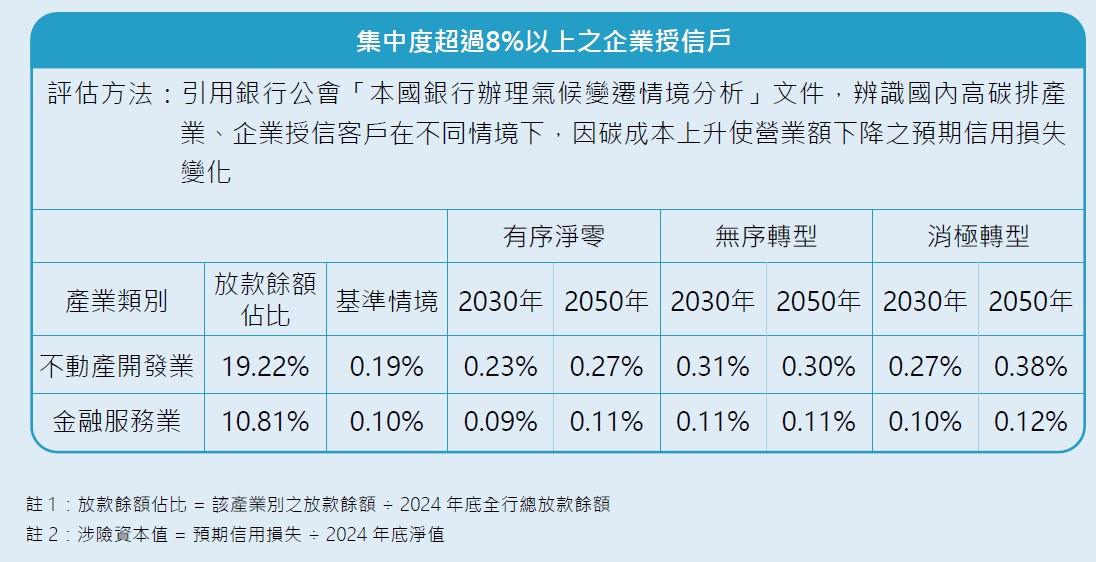

京城銀行主要以授信業務為收益來源,為控管因產業過於集中衍生之氣候相關風險,另篩選出放款比重高於8%之產業做進一步分析。京城銀行集中度高於8%之產業類別為不動產開發業與金融服務業,在各情境下於2030年、2050年其涉險資本值表現如下:

京城銀行對於氣候變遷的回應採取逐步深化的策略,並將設定氣候相關指標與目標視為強化管理機制與推動實質行動的基礎。除了於自身營運層面導入ISO 50001能源管理系統、ISO 14001環境管理系統、ISO 14064-1溫室氣體盤查,以建立碳排放量、用電效率等基礎環境指標之監測與改善機制,我們並將管理重點從實體營運面延伸至更多面向,包括氣候治理、氣候風險管理,以及氣候機會掌握,以持續提升對外溝通的透明度、實踐氣候治理與業務成長的雙重價值。執行成果與財務影響性評估請參考2024永續報告書第63頁

臺灣已於2021年宣示「2050淨零排放」,更將「綠色金融」列入淨零排放路徑的12項關鍵戰略中,金融業如何建構綠色金融機制及具體措施,發揮其資金中介者角色,促成投資及產業共同追求永續發展,成為推動淨零轉型不可或缺的力量。也因此,氣候變遷造成營運環境變化的同時,企業雖然因此須增加額外的支出以對抗可能的潛在損害,對金融業者而言卻也意味著機遇的到來。

京城銀行重視氣候變遷議題及永續發展,不僅持續完善氣候風險管理機制,亦積極發展與氣候相應、與永續相關的金融產品與服務,將ESG納入日常業務流程中,發揮金融供應鏈影響力,推動社會各界對永續發展的重視。永續產品及服務概況、各項業務淨收益佔比請參考2024永續報告書第64頁

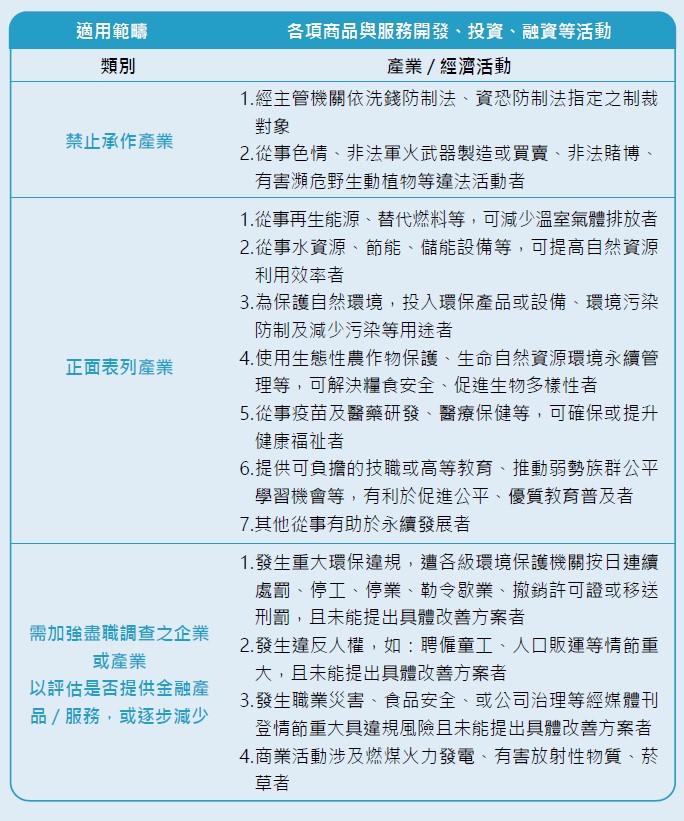

京城銀行為進一步敦促各業務單位均能將ESG因子落實至業務規劃與企業營運中,訂有「京城銀行永續金融政策」,經由董事會通過後頒布全公司。政策當中明訂各業務單位應依業務範疇、服務特性,將ESG因子納入評估要素,並於客戶盡職調查流程中,檢視其ESG表現,以掌握相關風險與機會。相關落實情形將於ESG工作小組討論,並提報永續發展委員會與董事會。京城銀行永續金融管理方針如下:

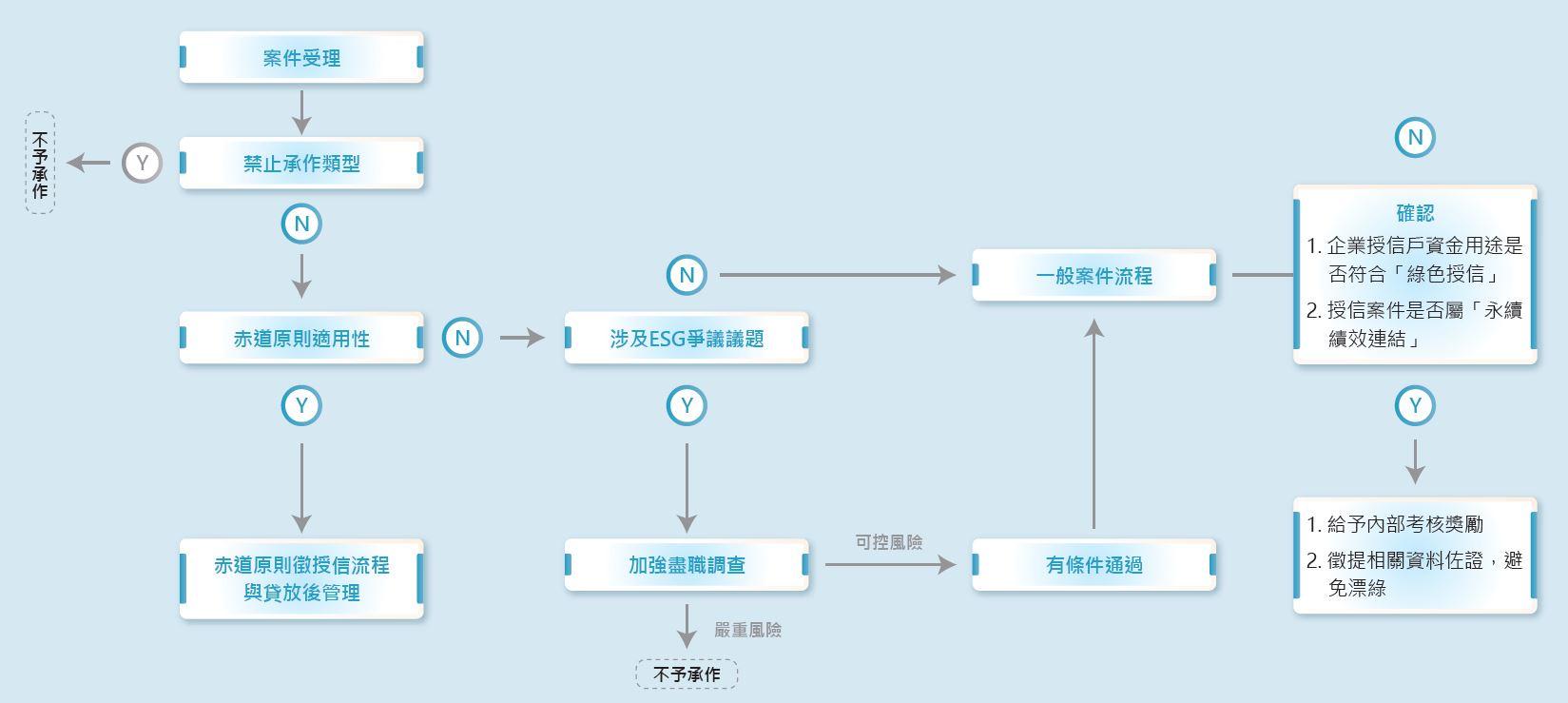

我們在放款給客戶時,除依據借款人情況、資金用途、還款來源、債權確保、借款人展望的5P原則進行審核,亦將該企業落實ESG情形,如:是否有受重大污染裁罰處分、是否涉及民刑事訴訟案、是否發生對企業營運或形象顯有不利影響之情事等,以及所屬產業之前景與風險,如:政策方向、法規變化等,導入授信案件徵審作業流程中。並於「京城銀行企業戶授信信用評等要點」、「京城銀行個人戶授信信用評等要點」中明定,若申請人其經營或所營事業符合ESG原則,可做為信用評分表加分考量。此外,針對有益於永續發展之企業,另頒布內部獎勵考核機制,以鼓勵業務人員積極拓展永續產業授信業務,進而導引資金投入包含綠能發電、乾淨能源、循環經濟、醫療等友善產業。

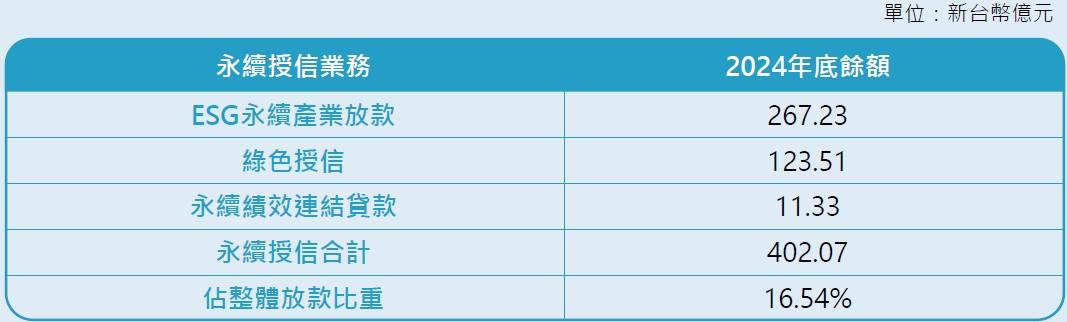

京城銀行截至2024年12月底,綠能科技、循環經濟、生技醫療及新農業等ESG永續產業放款餘額達267.23億,較2023年同期增加7%,佔整體放款10.98%。

另,為協助企業投入潔淨能源、儲能系統、潔淨交通運輸與污染控制等明確用於綠色目的之項目,以及為鼓勵企業持續投入永續相關作為,透過與企業共同議合訂定永續發展目標,並設定若企業達成目標則給予金融服務優惠。京城銀行參考LMA(Loan Market Association)、LSTA(Loan Syndications and Trading Association)、APLMA (Asia Pacific Loan Market Association)三協會之綠色授信原則(Green Loan Principles)與永續連結貸款原則(Sustainability Linked Loan Principles),規劃相關作業辦法及註記原則,並持續透過內部教育訓練強化第一線授信人員對綠色授信及永續績效連結貸款之認識。截至2024年12月底符合綠色資金用途之放款餘額為123.51億元,較去年增加44.65%;符合永續績效連結貸款之放款餘額為11.33億元。

面對當今「淨零排放」已成為全球的共同目標,再生能源的發展成為其中重要的一環,京城銀行除了透過一般放款替再生能源項目所需的設備、技術等提供融資,支持專案項目的開發和建設也是我們推動的項目。從中小型太陽光電到近期蓬勃發展的離岸風電,截至2024年12月相關餘額為126.06億元,換算減碳效益每年約23.03萬噸。若以環境部公告之碳費一般費率300元來計算,約可減少6,910萬碳費成本。

為加速與國際接軌與落實永續金融發展,引導企業重視環境保護及社會責任,京城銀行於2022年12月1日正式簽署加入赤道原則協會,並於2023年頒布「京城商業銀行赤道原則融資融資要點」。京城銀行於受理企業融資時,皆須依案件金額及用途判斷赤道原則適用性,若屬赤道原則案件則需再依「赤道原則風險分類檢核表」將案件依風險分類為「A、高風險B、B、C」四級並依分類徵提相關文件,再由專責單位就環境社會風險進行審查,確認風險分級與相關文件是否均已完備。案件核准後,再依規定定期辦理覆審,以監測其環境與社會表現。

2024年檢核案件數量共7件,適用赤道原則審查要求之案件共1件,共計核准1件,達EP規範須揭露之狀態(Financial Close)共1件,詳細情形如下:

京城銀行深知中小企業不僅是臺灣經濟的重要根基,更是推動永續轉型的關鍵力量。相較於大型企業擁有更多資源與專業支援,中小企業在邁向低碳轉型與永續經營的過程中,往往面臨技術門檻高、資金取得不易、資訊落差大等挑戰,因此更需要來自銀行的積極支持與策略性引導。京城銀行運用分行據點多位於中南部的優勢,深入了解客戶與產業,並善用扁平的組織架構、靈活的營運策略,不僅提供中小企業多元化的金融產品,更結合專業的評估與設計,推出適用於中小企業的永續相關融資方案,支持其穩健營運的同時,亦朝向更具韌性與未來性的經營模式發展。截至2024年底,中小企業放款餘額佔整體比重為62.50%,小型企業佔整體比重為11.06%,其中永續相關授信餘額共132.73億元,較2023年增加38.36%,並佔整體中小企業放款餘額8.73%。

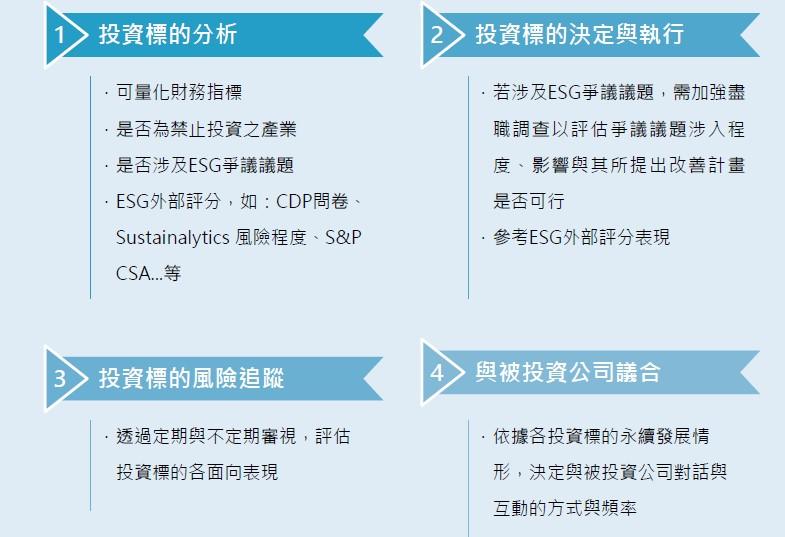

京城銀行除了透過授信業務支持永續產業的發展,在投資股權或債權業務時,亦相當重視被投資公司在環境、社會、公司治理面向的表現,為此訂有董事會通過之「盡職治理守則」,詳述盡職治理政策等原則,希望透過對被投資的關注、對話、互動等過程,促使被投資公司改善公司治理品質,帶動產業、經濟及社會整體之良性發展。「盡職治理守則」、「盡職治理遵循聲明」與「盡職治理報告」,均可於京城銀行全球資訊網下載。

京城銀行除了在投資決策流程中針對投資標的予以盡職調查與進行議合,以善盡機溝投資人之責,同時也意識到藉由投資的挹注亦能鼓勵企業採取更加永續的商業模式,發揮投資影響力。因此我們在投資過程中參考各家ESG外部評分結果,以更為客觀的評估投資標的各項永續表現。截至2024年底,京城銀行約有19.42%的有價證券在DJSI產業排名為前10%之企業,21%在Sustainalytics評比標準下為「低風險」之企業,顯示我們在投資時除了兼顧風險與收益,亦積極關注投資標的ESG表現。

京城銀行訂有經董事會通過之「永續發展實務守則」做為發展永續環境之依歸並揭露於京城銀行全球資訊網,另訂有「節能環保行為準則行為要點」及「能源作業管制手冊」,做為推動環境保護及節約能源的具體行動準則。

我們積極設定減量目標並透過第三方查證來檢視達成情形,執行時針對全行之耗能(水、電、溫室氣體等),定期檢討與去年同期之變化,以及對各營業單位之用水量、用電量每月檢視是否有異常情況,並呈報於ESG工作小組會議,以落實妥善的環境管理。為響應2050淨零排放趨勢,我們也制定具體的淨零目標,透過實際行動,減少碳足跡,並提升在市場中的競爭力,共同應對氣候變遷挑戰。

面對國際淨零排放趨勢,我們分別從自身營運與投融資部位著手,對於降低自身營運碳排放量,本公司擬定四大策略,並每年檢視以逐步達成淨零目標。

執行減碳方案:持續降低營運過程的碳排放

溫室氣體盤查:瞭解營運過程溫室氣體排放量

外部查證:透過嚴謹的方式對盤查的數據進行驗證

設定減碳/淨零目標:在具備嚴謹且科學化的數據後,擬定淨零目標,並持續採取實際的減碳行動。

許多執行上的困難,非常需要金融業者的協助。為解決此現象,京城銀行正著手規劃協助中小企業融資客戶進行碳盤查,此一行動除有助京城銀行對投融資部位的碳排總量有更全面性的了解,也有助中小企業在當今減碳議題下不被落下。相關規劃請參考2024永續報告書第72頁 。

京城銀行訂定淨零目標之目的是希望能於2050達成淨零排放,我們參考科學基礎減量目標(SBT)之精神設定範疇一和範疇二之淨零目標,以2023年為基準年,每年較前一年度減碳4%,其中3%來自再生能源使用,1%是自我控管減碳,且承諾於2050達成淨零排放。本公司之環境議題數據由各業管單位按月或按季紀錄,並將成果呈報於每季召開的永續工作小組,以監控執行情形,並每半年呈報至永續發展委員會與董事會。此外,本公司為響應綠色能源政策,在2011年便開始籌備於總行大樓屋頂自行架設太陽能發電系統,裝置容量為9.87kW,於2012年併網,之後也陸續尋覓適當分行地點,擴增綠色發電量。另,2024年開始向售電業者購買再生能源,2024年再生能源使用量達13.7萬度,減少溫室氣體排放67.68 tCO2e,也順利達成當年度目標,未來預計以每年增加12萬度之趨勢,提高再生能源使用占比。

京城銀行訂定環境目標之目的在於能減少營運過程中對環境的衝擊,本公司之環境議題數據由各業管單位按月或按季紀錄,並將成果呈報於每季召開的永續工作小組,以監控執行情形,並每半年呈報至永續發展委員會與董事會。溫室氣體管理、能源管理以及水資源管理皆達成2024年目標;廢棄物管理數據邊界為總行大樓,2024年一般垃圾雖較前一年度減少3.71%,但因本公司辦理「循寶夠物節」公益義賣活動,分別向66家分行與3家子孫公司募集物資,因此紙箱回收增加,且年節時段送禮頻繁,也導致紙箱回收數量增加,使得總行大樓無法達成2024年目標,本公司已加強內部宣導,呼籲同仁重複使用紙箱,並且調整消費形式,減少購買過度包裝之物品,以減少環境負擔,後續將持續追蹤相關廢棄物數據。環境目標達成狀況請參考2024永續報告書第73頁 。

京城銀行營運用水之水源均來自臺灣自來水公司及台北市自來水事業處,無取用地下水或其他方式之水源供應,各辦公大樓及服務據點用水僅供員工及部分顧客使用,對水源並未有顯著之影響,主要用於飲用水、空調系統、清潔等用途,使用後之生活污水均由下水道排放。面對臺灣日益嚴重的缺水問題,我們設定減量目標,優先採購使用具有省水標章之產品、每月檢視總行及各營業單位用水量是否有異常情況,且每季於ESG工作小組報告節水成效,每半年將節水成果提報永續發展委員會與董事會,並不定時向員工宣導正確用水觀念。

為了降低用水量,本公司於2024年積極實施事前控管來管理各營運據點的用水,我們推出節水活動,將各營運據點的用水量與績效考核結合,透過獎懲方式,讓節約用水意識與行動落實在每一位同仁身上。2024年,京城銀行節水成果卓著,較前一年度減少2,096度用水,不過今年盤查範疇擴大至全集團,員工總數增加,導致總用水量較去年多出448度,但人均用水量卻較前一年度減少10.25%,顯示本公司採取積極事前控管已經達到一定的成效,基於此一成果,我們計畫在2025年繼續推動結合績效考核的節水活動,並期望持續降低用水量。

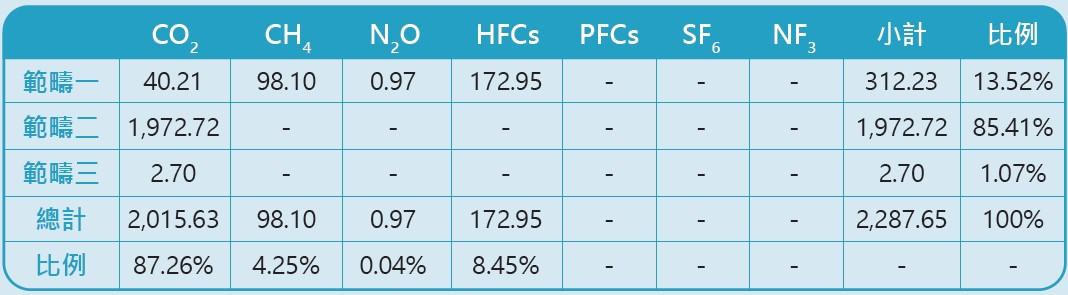

京城銀行主要的溫室氣體排放量源自於電力使用,故我們針對照明設備、空調設備、電腦機房及電梯設備制定節能計畫,並設定減量目標。2024年,揭露範疇由全行擴大至全集團,導致範疇一、二排放數據有所上升,但人均排放量為2.00 tCO2e ,較前一年度減少11.89%,順利達成減量目標。

為降低營運過程中的碳排放,並達成自我減碳1%的淨零目標,京城銀行自2024年起推動營業單位之節能計畫,將各營運據點的節電量、節水量與績效考核結合,對節能成效較佳的營業單位進行獎勵。本公司採行隱含價格(Implicit Price),以過去汰換空調設備成本以及所節省下的碳,換算一噸碳的價格為6,000元,作為內部碳價,用以評估營業單位各項節能減碳行動的成效:我們將節電量與節水量換算為減碳量,再換算為金錢價值之減碳效益。2024年,全行範疇內,根據市場基礎,範疇一與範疇二共減少108噸,約節省64.8萬之碳價成本。然而,2024年盤查範疇已擴及全集團,故整體溫室氣體用量增加21.53噸,未來本公司將持續執行節能節水專案,並強化內部碳定價的宣導。透過更多的員工培訓與教育訓練,我們期望從每位員工做起,共同努力降低營運過程中的碳排放。

本公司將以內部碳定價作為初步工具,透過內部碳定價模擬節能措施所能產生的成本效益,有助於評估營業據點或未來投資項目的財務風險與可行性,逐步提升氣候變遷相關財務風險的識別與管理能力。

京城銀行營運過程中所使用電力以外購電力(再生能源與非再生能源)為主,少部分使用汽油、柴油及液化石油氣。針對能源的使用,我們除了導入ISO 50001能源管理系統,為增進能源使用效率、有效降低用電量,另有實際舉措請參考溫室氣體策略及具體行動計畫(請參考2024永續報告書第74頁)。

為提高同仁對於氣候變遷與節能減碳之行動與意識,我們定期舉辦教育訓練,提醒同仁全員參與的重要。除了定期教育訓練,2024年我們更推動源頭減量計畫,藉由各營運據點的節電量與績效考核結合,希望進一步降低營運據點的用電量。2024年全行總用電量約3.75百萬度,較前一年度減少1.88%;然而2024年盤查範疇擴大至全集團,總用電量雖較去年為高,但人均量為3,594.39(度),較前一年度減少8.95%,且順利達成減量目標。2025年我們將延續與績效考核結合的節電活動,期望持續降低用電量。

京城銀行垃圾減量意識起步甚早,於總行大樓員工餐廳設立之初便不使用一次性碗盤,於2010年進行餐廳改造時不主動提供各類免洗餐具,此舉預估每年減少約15萬個紙容器。另外針對無法避免的廢棄物,我們透過將廢棄物分為一般垃圾(含廚餘)及資源回收,以提升循環再利用比率。為追蹤及管理總行大樓廢棄物管理情形,自2018年11月起,於傾倒廢棄物前確實秤重,近4年廢棄物處理相關數字如下表。

京城銀行訂定5年減量目標(請參考2024年永續報告書第73頁全集團環境目標 ),且為了降低營運過程對環境的衝擊,我們採取「取消個人垃圾桶」、「禁止於員工餐廳使用一次性餐具打包」等兩項措施,雖然2024年一般垃圾較前一年度減少3.71%,但因本公司辦理「循寶夠物節」公益義賣活動,向66家分行與3家子孫公司募集物資,因此紙箱回收增加,且年節時段送禮頻繁,也導致紙箱回收數量增加,致使廢棄物總量增加,本公司已加強內部宣導,呼籲同仁重複使用紙箱,並且調整消費形式,減少購買過度包裝之物品,以減少環境負擔,並持續追蹤廢棄物數據。

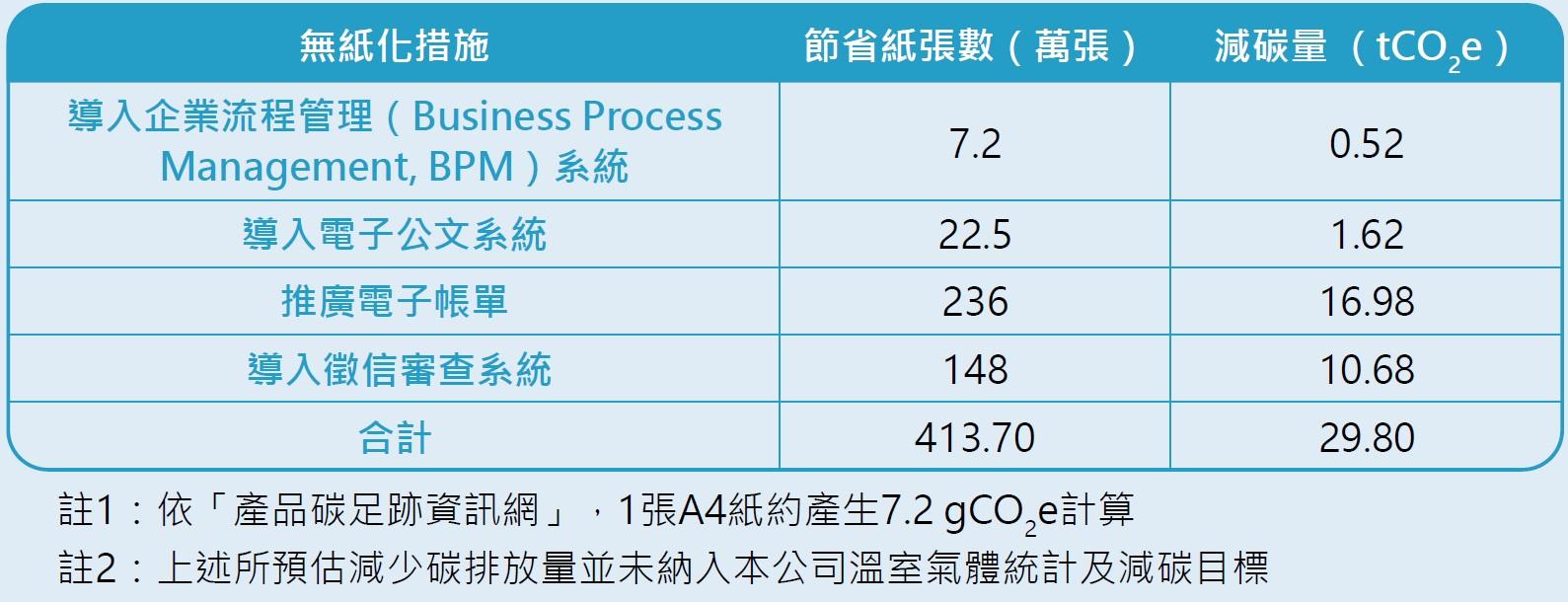

金融服務業雖不若製造業對環境帶來直接性的負面衝擊,然而在執行業務或內部往來的過程中不免使用大量紙張,傳統造紙過程中因需耗用大量的水、燃料、電力,以及森林資源,因此推動無紙化及數位化(相關實績請參考2024永續報告書5.2 金融科技與創新)成為我們愛護生態環境最為實際的行動。

京城銀行除了自身營運的環境永續,更持續與外部單位或跨界合作,完成多項環境面成果,請參考2024永續報告書第77-78頁 。

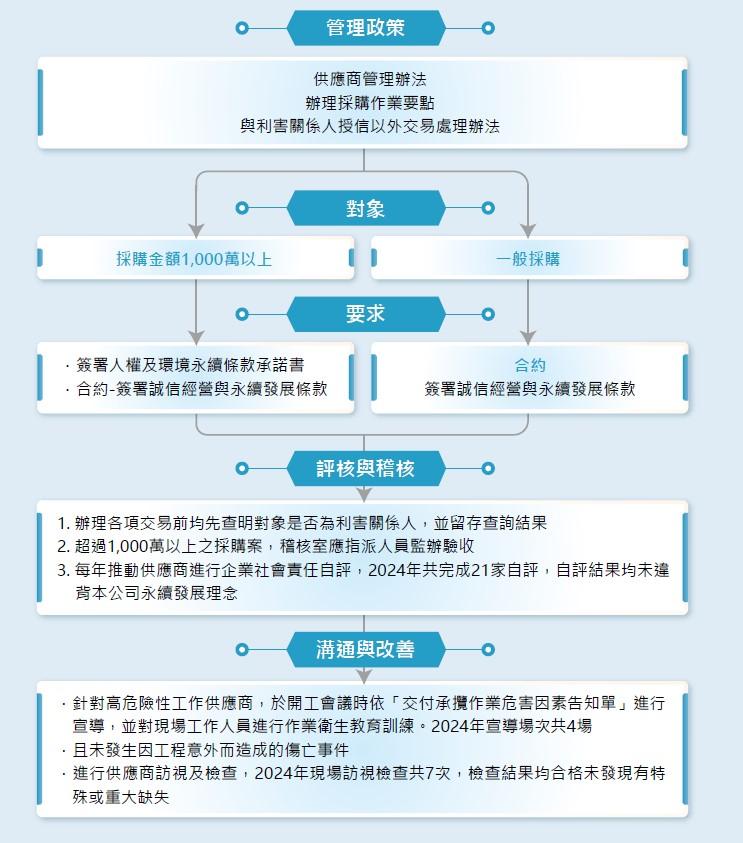

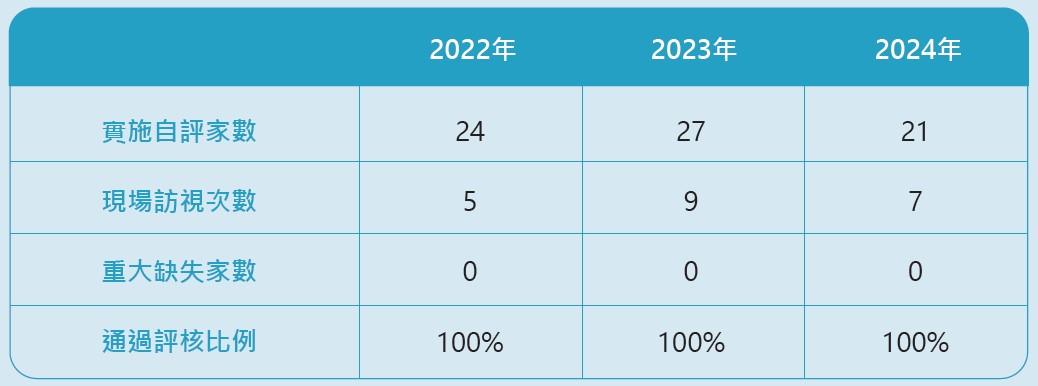

京城銀行供應商管理策略主要有「企業道德與人權」、「員工權益」、「環境保護」三大面向,訂有「供應商管理辦法」並揭露於京城銀行全球資訊網,要求供應商應重視企業社會責任、推動永續發展,並遵循誠信經營、職業安全衛生,勞動人權等規範,以及致力於降低對環境的衝擊。

實際執行上,訂有「辦理採購作業要點」、「與利害關係人授信以外交易處理辦法」,建立公平、合理的評選廠商機制,以及採購流程,此外我們與供應商簽訂合約時,於合約內訂立有關誠信經營與永續發展等條款,供應商須完成簽署,才能成為合格廠商,並推動供應商自評與驗收稽核,更針對高危險性工作,進行衛生教育訓練、宣導,以及例行性供應商訪視、檢查、溝通與改善等,以強化供應商管理。

京城銀行優先以當地供應商為主要採購來源,供應商主要有:提供郵務快遞、列印封裝廠商、機器設備維護商、軟體開發商、營繕及保全等,供應商規範與管理流程,如下所示: